[克而瑞]2020年资产证券化产品申请超过1700亿,REITs发展可期

随着近年来传统融资渠道的逐步收紧,资产证券化产品成为了越来越多的房企较为看重的融资方式。2020年7月以来房企申请以及通过审批发行资产证券化产品的事项十分频繁,比如7月22日深交所就通过了新城控股申请发行的20亿应收账款ABS,21日还受理了金科集团拟发行的16.85亿元的资产支持专项计划。那么2020年至今房企的资产证券化产品的发展现状以及未来动向又是怎么样的呢?

01

资产证券化发行同比增长68%

申请总额仍在增加

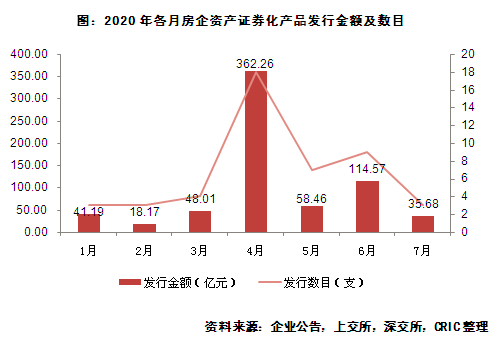

受春节假期以及疫情的影响,2020年房企资产证券化产品在整个一季度的发行明显较为低迷,较多新通过审批甚至已经在2019年通过审批的产品的发行都被迫推迟,审批速度也有所延缓,因此在4月全面复工复产之后这部分的需求被集中释放了出来,从而形成了4月房企资产证券化产品的发债潮。根据对95家重点房企融资情况的统计,2020年4月房企共发行了18支资产证券化产品,总金额达到了362.26亿元,远远超过了一季度产品发行的数目以及总额。此后5月份的发行总额经历了一个短暂的低谷,6月份开始又开始了反弹,2020年至今总共已经发行了超过678亿元,同比增加了68%。

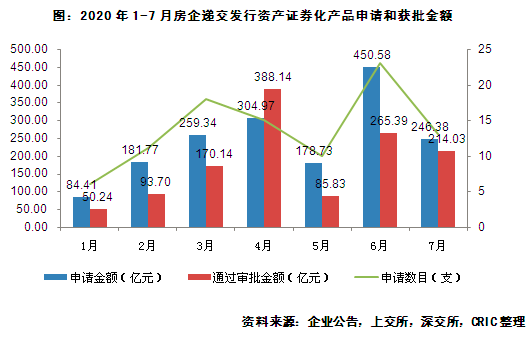

除了成功发行的资产证券化产品的数量之外,房企向交易所递交发行的申请数量也是反映资产证券化产品发行热度的一个指标。从2020年1-7月房企向上交所和深交所递交的申请数量来看,1-4月房企每个月申请发行的总额逐渐增加,在5月的低谷之后到6月达到了高峰。造成这种情况的主要原因可能在于2020年整体融资环境保持低位运行,传统融资手段依旧受限,而相对而言资产证券化的融资方式受限较少。同时由于证监会和发改委在4月底联合提出要推进基础设施领域REITs试点工作,6月初国务院在海南自由贸易港建设总体方案中也指出要支持住房租赁金融业务创新和规范发展,支持发展房地产投资信托基金(REITs),从而给了房企继续推进资产证券化融资方式的信心。与此同时在资产证券化项目的审批方面,由于4月份全面复工复产带来的审批速度的加快使得当月通过审批的金额达到了388.14亿元,未来这部分通过审批的资产证券化产品得到发行之后预计将会再度形成资产证券化产品发行的高潮。

02

资产证券化产品多由规模房企发行

融资成本较低

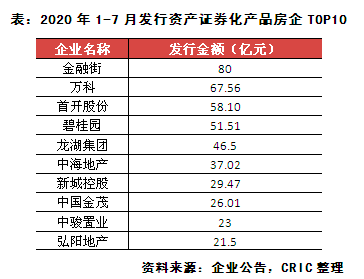

从1-7月发行资产证券化产品的TOP10房企来看,金融街凭借在4月发行的一笔80亿元的金融街中心资产支持专项计划CMBS居于首位。而在发行产品的类别上,可能是由于疫情对于房企的销售产生了一定的影响,因此除了万科主要发行购房尾款资产证券化ABS产品之外,其他企业基本都是以商业资产作为底层资产发行ABS、CMBS以及类REITs产品,这些发债方式对于发债主体的信用评级和底层资产要求都相对较高,需要评估项目的多方面因素,比如其地理位置、存续时间、持续运营能力以及可处置性等,因此适合这些重视商业项目且拥有一定规模运营情况良好的存量资产的房企。

而在融资成本方面,资产证券化产品的融资成本相对较低也是吸引房企加大这种融资方式探索力度的一个主要原因。从2020年1-7月房企新发行的资产证券化产品来看,共有32家房企发行了资产证券化产品,基本上以前50强的规模房企为主。所有资产资产证券化产品的加权平均成本约为3.97%,相比之下这些企业在2020年1-7月发行的境内债券加权平均成本约为4.48%,境外债券的加权平均融资成本为6.72%,整体融资成本也达到了5.52%。由此可见,由于资产证券化产品的背后是经过评估能稳定获得现金流的底层资产,因此即使是对于本身融资能力较强的规模房企而言也是融资成本较低的一种手段。

03

政府支持部分领域REITs试点

可能推广至商业地产

房企推进资产证券化产品的发行与政策的支持息息相关,从2020年1-7月的政府政策来看,可能是因为资产证券化产品发行条件本就相对严格的原因,政府对其限制相对较少,反而多次在各种场合表达了支持的态度,尤其是对于住房租赁以及产业园区企业的REITs产品提出了明确的政策支持措施。

具体而言,目前对于住房租赁以及产业园区领域的REITs试点有利于盘活已经布局这些领域的房企的存量资产,提升直接融资比重,降低企业的杠杆率,同时也可以加速提升这些企业的资产运营水平。预计在国内REITs产品试点成熟以后将会推广到商业地产领域,由于该领域的商业运营已经相当成熟,已经具备“已产生持续、稳定的收益及现金流,投资回报良好,并具有持续经营的能力、较好的增长潜力”的特点,未来商业地产较为稳定的回报和优质的运营管理能力将使其成为公募RETIs底层资产的潜在标的,有利于重点布局商业的房企的资金周转。

整体来看,2020年由于融资环境整体保持低位运行,加上疫情的影响,房企的资产证券化产品发行在一季度的低迷之后已经重回积极增长趋势。未来在政府对于REITs产品的政策支持下,积极布局住房租赁、产业园区的房企可以在这些领域积极探索,盘活存量资产成为新的融资突破口。

相关推荐

- 全龄健康社区再添新标杆

- 医养合作项目落地儒辰集团松山温泉康养先行区

- 关于召开“房地产纾困项目与金融机构对接商洽会”的通知

- 关于申报节能改造绿色金融服务项目的通知

- 聚集行业优质资源 打造人工智能产业高地-产城中心与广东产投签署战略合作

- 双碳战略政策篇五——新能源发展政策汇总

- 双碳战略政策篇四——碳监测政策

- 双碳战略政策篇三——节能改造

- “双碳”战略省级指导性政策汇总

- “双碳”战略国家政策文件汇总

- 完善绿色建筑双碳服务链

- 中房协投融平台与承典泰和公司签约

- 平台内训——国联江森“节能专题”

- 平台新能源板块旗舰——浙江老石新能源科技有限公司介绍

- 中房协投融平台绿色环保公司 ——浙江创睿聚元新能源有限公司启航

- 中房协投融平台携手京禹防水启动 “防水1-20节能降耗工程”